JUBILE เพชรส่องประกายในปี 65 (20 พ.ค. 65)

รายงานกำไร 1Q65 ที่ 87 ลบ. -19%QoQ แต่เติบโต 42%YoY เนื่องจากใน 1Q65 ไม่มีการจัดงาน Event เหมือน 4Q64 : บริษัทมีรายได้ 448 ลบ. ลดลง 24%QoQ แต่เพิ่มขึ้น 11%YoY โดยลดลงจาก 4Q64

เนื่องจากไม่มีการจัดงาน Event อย่างไรก็ตามรายได้เติบโตจากปีก่อนเนื่องจากมีมาตรการ “ช็อปดีมีคืน” ในวันที่ 1 ม.ค. – 15 ก.พ. 65 ขณะที่อัตรากำไรขั้นต้นปรับตัวขึ้นจาก 46.4% ใน 4Q64 สู่ 49.8% เนื่องจากไม่มีการจัดงาน Event เหมือนใน 4Q64 และการออกคอลเลกชั่นใหม่ที่ตรงใจผู้บริโภค อาทิ The Reign of Diamond Tiger และ Jubilee Heart Collection ด้านค่าใช้จ่ายในการขายและบริหารปรับตัวลง 22%QoQ สู่ 110 ลบ. เนื่องจากไม่มีค่าใช้จ่ายงาน Event และค่าใช้จ่ายเกี่ยวกับพนักงานขายที่ลดลง ทั้งนี้ บริษัทรายงานกำไร 1Q65 ที่ 87 ลบ. -19%QoQ แต่เติบโต 42%YoY และคิดเป็น 31%ของประมาณการใหม่

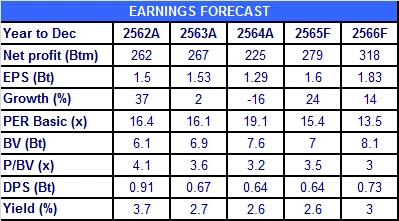

- ปรับประมาณการปี 65 เพิ่มขึ้น 6%จากประมาณการเดิมและเติบโต 24%YoY หลังคลายล็อกดาวน์ : ฝ่ายวิจัยคงประมาณการรายได้ปี 65 ที่ 1.81 พันลบ. เติบโต 18%YoY เนื่องจากการแพร่ระบาดของ COVID-19 เริ่มควบคุมได้ และภาครัฐเตรียมประกาศเป็นโรคประจำถิ่น ส่งผลให้โอกาสในการล็อกดาวน์ลดลง พร้อมกันนี้ฝ่ายวิจัยปรับเพิ่มสมมติฐานอัตรากำไรขั้นต้นในปี 65 จาก 47.0% สู่ 47.5% เพิ่มขึ้นไม่มากเมื่อเทียบกับอัตรากำไรขั้นต้น 1Q65 ที่ 49.8% สูงถึง เนื่องจากการจัด Event ช่วงกลางและปลายปีจะกดดันอัตรากำไรขั้นต้น นอกจากนี้เงินบาทที่อ่อนค่าและต้นทุนเพชรที่ปรับตัวขึ้นตามเงินเฟ้อเป็นปัจจัยกดดันต่ออัตรากำไรขั้นต้นเพิ่มเติม ทั้งนี้ เราคาดการณ์กำไรสุทธิปี 65 ที่ 279 ลบ. เพิ่มขึ้น 6% จากประมาณการเดิมและเติบโต 24%YoY

- คงคำแนะนำ “ซื้อ” พร้อมปรับเพิ่มราคาเหมาะสมสู่ 27.70 บาท : ฝ่ายวิจัยประเมินมูลค่าเหมาะสมด้วยวิธี PE Ratio โดยอิง Prospective P/E ที่ระดับ 17.3 เท่า และประเมินกำไรต่อหุ้นปี 65 ที่ 1.60 บาทต่อหุ้น ได้ราคาเหมาะสมใหม่ที่ 27.70 บาทเพิ่มขึ้นจากราคาเหมาะสมเดิมที่ 26.50 ซึ่งราคาเหมาะสมใหม่ที่ประเมินได้สูงกว่าราคาปิดล่าสุดจึงคงคำแนะนำ “ซื้อ” โดยคาดหวังอัตราผลตอบแทนเงินปันผล 2.6%ต่อปี (บริษัทปรับลด Payout ratio จาก 60% เหลือ 40% ตั้งแต่ปี 63 เพื่อสำรองสภาพคล่องในภาวะ COVID-19)

ความเสี่ยง : COVID-19 กลับมาระบาดรุนแรง

: เศรษฐกิจฟื้นตัวช้าแม้ปลดล็อกดาวน์จาก COVID-19