ไขหุ้น‘บริหารสินทรัพย์ ฯ’ กับโอกาสราคานิวไฮ

ก้าวเข้าสู่เดือนเม.ย. ด้วยความคาดหวังว่าตลาดหุ้นไทยได้ผ่านจุดต่ำสุดไปแล้ว หลังจากในช่วง 3 เดือนที่ผ่านมา ดัชนีหุ้นไทยปรับตัวลดลงรายเดือน ม.ค. 65.7 จุด ติดลบ 4.15 % เดือน ก.พ. ลดลง 173.62 จุด ติดลบ 11.46 % และ เดือนมี.ค. ลดลง 252.7 จุด หรือติดลบ18.8 %

ส่งผลทำให้ทั้งไตรมาส 1 ปี 2563 หุ้นไทย ลดลง 492.02 จุด ติดลบ 31.14 %

โดยถือว่าดัชนีตลาดหุ้นเป็นตัวบ่งชี้และส่งสัญญาณรับข่าวล่วงหน้า น่าจะทำให้มีมุมมองที่ดีกับตลาดหุ้นได้มากขึ้นว่าจะเห็นการรีบาวด์ขึ้นมาได้ บวกกับการปรับเปลี่ยนเกณฑ์ Circuit Breaker และ Ceiling &Floor ช่วยลดการปรับตัวลงรุนแรง (Downside Risk)

ขณะที่ดัชนีหุ้นไทยปรับตัวลงอย่างหนักจนทำให้หุ้นในกระดานร่วงยกแผง โดยเฉพาะหุ้นขนาดใหญ่ที่เทขายออกมาจนมูลค่าต่ำสุดในรอบหลายปี แต่ในภาวะดังกล่าวพบว่ามีหุ้นรายตัวที่มีแรงส่งราคาขึ้นมาสวนตลาดและนำตลาดได้

บริษัท บริหารสินทรัพย์ กรุงเทพพาณิชย์ จำกัด (มหาชน) หรือ BAM ถือว่าเป็นหุ้นที่อยู่ในกลุ่มดังกล่าว จากราคาไอพีโอ 17.50 บาท ราคาหุ้นไม่ลงไม่ต่ำจองเหมือนหุ้นไอพีโอที่เข้ามาก่อนหน้านี้ และราคาหุ้นยังทยานขึ้นทำนิวไฮ ที่ 31.00 บาท ในช่วงเดือน ก.พ.

หลังสถานการณ์การแพร่ระบาดโควิด-19 รุนแรงขึ้นมีแรงไล่เทขายหุ้นของนักลงทุนทำให้ BAM ราคาลงไปลึกที่ 15.60 บาท ช่วงวันที่ 17 มี.ค. จากนั้นราคาหุ้นมีแรงหนุนบวกขึ้นมาได้ติดอันดับท๊อป 5 มูลค่าซื้อขายสูงสุดอยู่ตลอด และล่าสุดราคาหุ้นวิ่งอยู่ที่ระดับ 20.00บาท

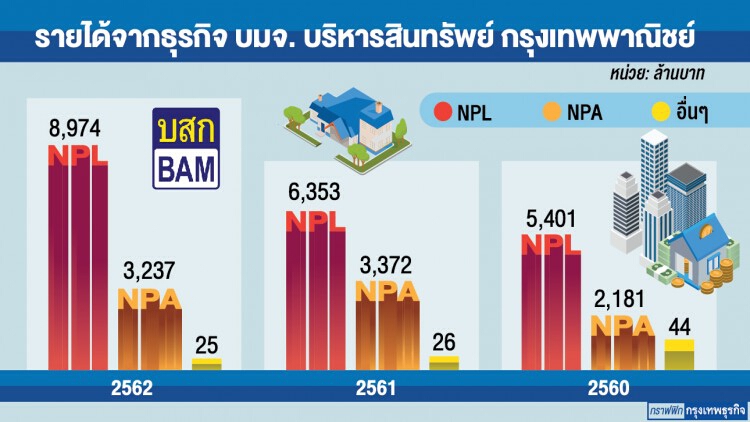

ราคาหุ้น BAM ที่ปรับตัวลดลงถือว่าน่าสนใจไม่น้อย เพราะไม่เกี่ยวข้องกับปัจจัยลบโควิด-19 โดยตรง แต่มาจากปัจจัย ด้วยฐานรายได้ที่เติบโตดีปี 2562 เพราะมีการขายสินทรัพย์ออกไปก้อนใหญ่จนทำให้ปี 2562 มีรายได้ 12,256 ล้านบาท เพิ่มขึ้น 25.48 % และมีกำไรสุทธิ 6,549.30 ล้านบาท เพิ่มขึ้น 25.89 % จนทำให้เกิดความวิตกว่าฐานที่สูงจะทำให้ปีนี้เติบโตได้น้อย

ขณะที่ธุรกิจบริหารจัดการหนี้หรือที่เรียกง่ายๆ ว่าซื้อหนี้เสีย (NPL) มาบริหาร ทำรายได้ 70 % และทำให้มีสินทรัพย์รอการขาย (NPA) ทำรายได้ 30 % ให้ทำกำไรในอนาคต เปรียบเสมือนทำตัวเป็นเซียนกง

หากแต่เป็นระดับเบอร์ 1 ในอุตสาหกรรม ด้วยส่วนแบ่งการตลาด 47.3 % หรือมีสินทรัพย์บริหารสูง 1 แสนล้านบาท ทำให้ยิ่งเศรษฐกิจย่ำแย่มีโอกาสที่จะเข้าไปซื้อหนี้เสียมากขึ้นและรอบนี้วิกฤติไม่ได้เกิดจากพื้นฐานทางเศรษฐกิจแต่มาจากโรคระบาด จึงทำให้น่าจะมีสินทรัพย์ที่ดีแต่ต้องขายให้ BAM ได้ช้อป

อย่างไรก็ตามหลังจากที่บริษัทประกาศแนวโน้มธุรกิจปีนี้คาดจะมีรายได้ต่ำกว่าปีแต่มาจากการเสียภาษีเงินได้นิติบุคคลอัตรา 20% เต็มปี หลังกลายสภาพจากรัฐวิสาหกิจที่ได้รับสิทธิประโยชน์ทางภาษีดังกล่าวมาเป็นสภาพบริษัทมหาชนจำกัด และประเด็นปรับลดเครดิตเรตติ้ง จาก AA- เป็ น BBB+ จนทำให้มีการขายหุ้นกดดันราคาลงมา

ส่วนแผนการซื้อหนี้สินมาบริหารทั้ง NPLและ NPA จากสถาบันการเงินมาบริหารคงตัวเลขไม่ต่ำกว่า 10,000 ล้านบาท มาจากกระแสเงินสดเป็นหลัก และการศึกษาออกหุ้นกู้เพิ่มเติม รวมทั้งประเด็นที่บริษัทเปิดเผยมาแล้วว่า ในช่วง 2 เดือนแรกของปีมีหนี้ที่ออกประมูลขายแล้วราว 30,000 ล้านบาท เป็นจำนวนที่สูงเมื่อเทียบกับทั้งปี 2562 ที่ มีหนี้ประมูลขายราว 50,000 - 60,000 ล้านบาท

เมื่อมีการซื้อหนี้มาจำนวนมากย่อมเกิดคำถามว่าบริษัทจะมีความสามารถในการบริหารหนี้จำนวนมากได้แค่ไหน ซึ่งจากตัวเลขกระแสเงินสดเรียกเก็บ หรือ Cash collection จะเกิดหลังรับชำระหลังได้ข้อยุติกับลูกหนี้ หรือปรับ โครงสร้าง และ/หรือจำหน่ายสินทรัพย์

โดยพบว่า Cash collection ปี 2562 จาก NPL อยู่ที่ 14,059 ล้านบาท เพิ่มขึ้น 30 % จากปีก่อน อยู่ที่ 10,791 ล้านบาท ขณะที่ NPA อยู่ที่ 5,674 ล้านบาท เพิ่มขึ้น 1.79 % จากปีก่อนอยู่ที่ 5,778 ล้านบาท และจากตัวเลขดังกล่าวสะท้อนไปยังอัตรากำไรขั้นต้น เพิ่มสูงขึ้นมาอยู่ที่ 83 % จากปีก่อนอยู่ที่ 82 %

จากปัจจัยดังกล่าวจึงทำให้หลายโบรกเกอร์ ต่างให้ราคาเป้าหมายหุ้น BAM สามารถกลับขึ้นไปทำราคาที่จุดสูงสุดเดิมได้ ท่ามกลางปัจจัยลบที่กระทบธุรกิจทุกภาคส่วนจนกลายเป็นวิกฤติทางเศรษฐกิจที่รุนแรงที่สุดว่าได้